Javier Milei volvió a exponer con claridad la hoja de ruta financiera del Gobierno, en donde, la estrategia oficial apunta a provocar escasez de bonos soberanos hard dollar como ancla para profundizar la compresión del riesgo país, bajo la premisa de que el equilibrio fiscal garantiza el pago de intereses y reduce al mínimo la necesidad de recurrir al mercado.

RIESGO PAÍS

Bonos: El ambicioso plan de Javier Milei y Luis "Toto" Caputo

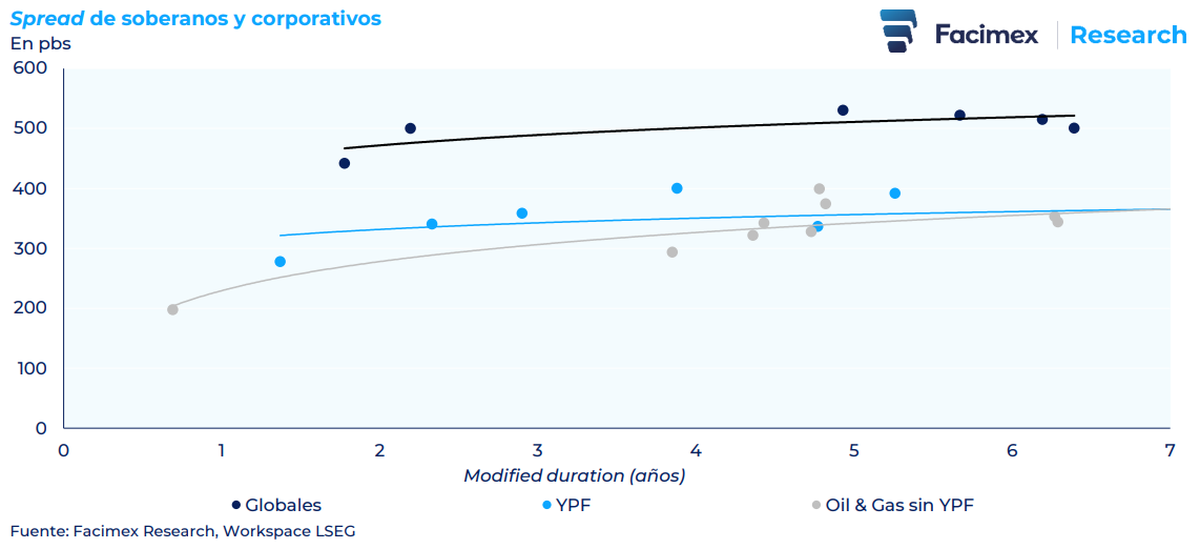

Milei y Toto Caputo buscan llevar el riesgo país por debajo de los 500 puntos para volver al mercado a tasas similares a las corporativas.

En ese marco, Milei sostuvo que, en el peor de los casos, solo se avanzaría con el roll over de las amortizaciones de capital, evitando una expansión del stock de deuda en moneda dura.

Cuando el costo de financiamiento de mercado resultó poco atractivo, el Ejecutivo apeló a fuentes alternativas, como el repo cerrado en enero por US$3.000 millones al 7,4%, que permitió cubrir necesidades puntuales sin presionar la curva soberana. A su vez, los vencimientos con organismos multilaterales serían afrontados mediante liquidación de activos del Estado, reforzando la lectura de que la oferta de deuda hard dollar de mercado no será creciente.

Con una oferta contenida y una demanda que tendería a crecer, impulsada por fundamentos macroeconómicos que el Gobierno considera cada vez más sólidos, los precios de los bonos argentinos deberían subir. El efecto directo sería una baja de las tasas implícitas y, en consecuencia, una reducción adicional del riesgo país, que ya se mueve en mínimos desde mediados de 2018.

El timing de la vuelta al mercado

El objetivo de fondo es ambicioso ya que con un riesgo país por debajo de los 500 puntos básicos, la Argentina estaría en condiciones de recuperar el acceso al mercado internacional y emitir deuda soberana a niveles cercanos a los de los grandes emisores privados.

Desde las elecciones legislativas, las empresas argentinas colocaron US$6.100 millones en el exterior, con una TIR promedio del 8,4% y una modified duration de 5,3 años, métricas ponderadas por monto emitido.

Del otro lado, los bonos soberanos largos todavía muestran un premio mayor. El GD35 cerró la última rueda con una TIR del 9,3%, una modified duration de 5,7 años y un spread de 522 puntos básicos, brecha que el Gobierno busca achicar antes de volver a testear al mercado. La disyuntiva pasa por el timing. Por un lado, estirar los plazos para forzar una compresión adicional del riesgo país, aprovechando que los vencimientos inmediatos ya fueron despejados y que el calendario luce holgado hasta julio.

Por otro, capitalizar el actual apetito por deuda emergente, que quedó en evidencia tras el retorno de Ecuador, con una colocación que mostró un bid to cover de 4,5 veces.

Las declaraciones de Milei inclinan la balanza hacia la primera opción, en donde, el Gobierno parece decidido a administrar la escasez de bonos soberanos y ganar tiempo, confiado en que la consistencia fiscal y la mejora macro terminarán reflejándose en las cotizaciones.

Si el escenario internacional acompaña, la Argentina podría volver al mercado con tasas sensiblemente más bajas. Si no, el margen de maniobra se achica. Por ahora, el mensaje está enviado y el mercado toma nota.

Más contenidos en Urgente24

La dura verdad que Flor de la V no quería que se supiera

Estupor en River por lo que se confirmó de Franco Armani: "Es delicado"