La calificadora FIX SCR, afiliada a Fitch Ratings, encendió una señal de alerta sobre BiBank al revisar la perspectiva de su calificación de largo plazo a Negativa, un cambio que pone bajo la lupa la capacidad del banco para revertir su deterioro operativo sin seguir dependiendo de aportes de capital.

DETERIORO OPERATIVO

Afiliada a Fitch Ratings enciende señal de alerta sobre BiBank

La calificadora FIX SCR, afiliada a Fitch Ratings, encendió una señal de alerta sobre BiBank al revisar la perspectiva de su calificación de largo plazo.

La nota publicada el 19 de diciembre de 2025 confirma la calificación BBB(arg) para el endeudamiento de largo plazo y A3(arg) para el corto, pero el giro en la perspectiva deja un mensaje claro al mercado financiero. La entidad enfrenta desafíos estructurales en un contexto de alta competencia, márgenes comprimidos y mayor morosidad sistémica, factores que presionan su modelo de negocios.

Resultados en rojo

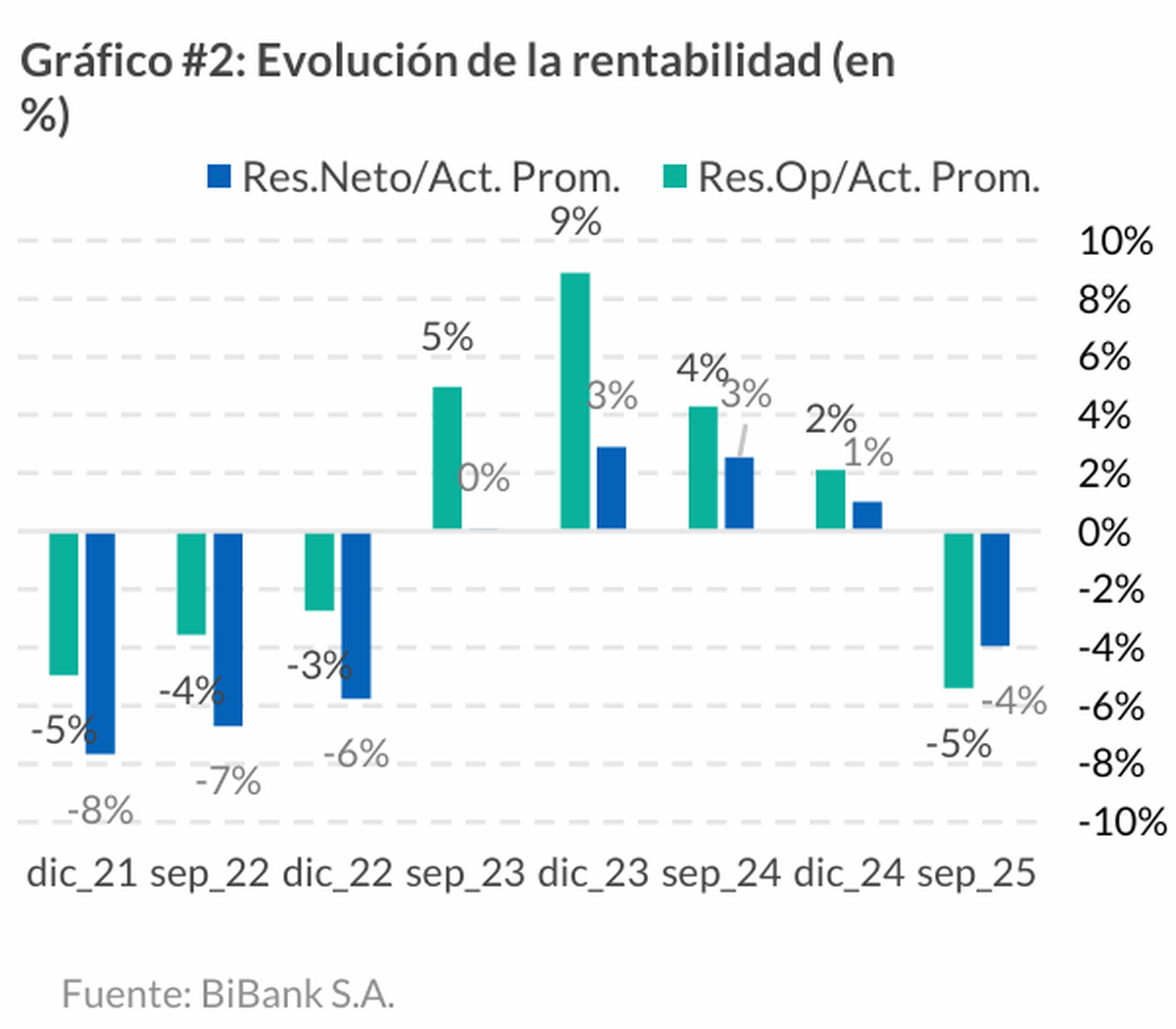

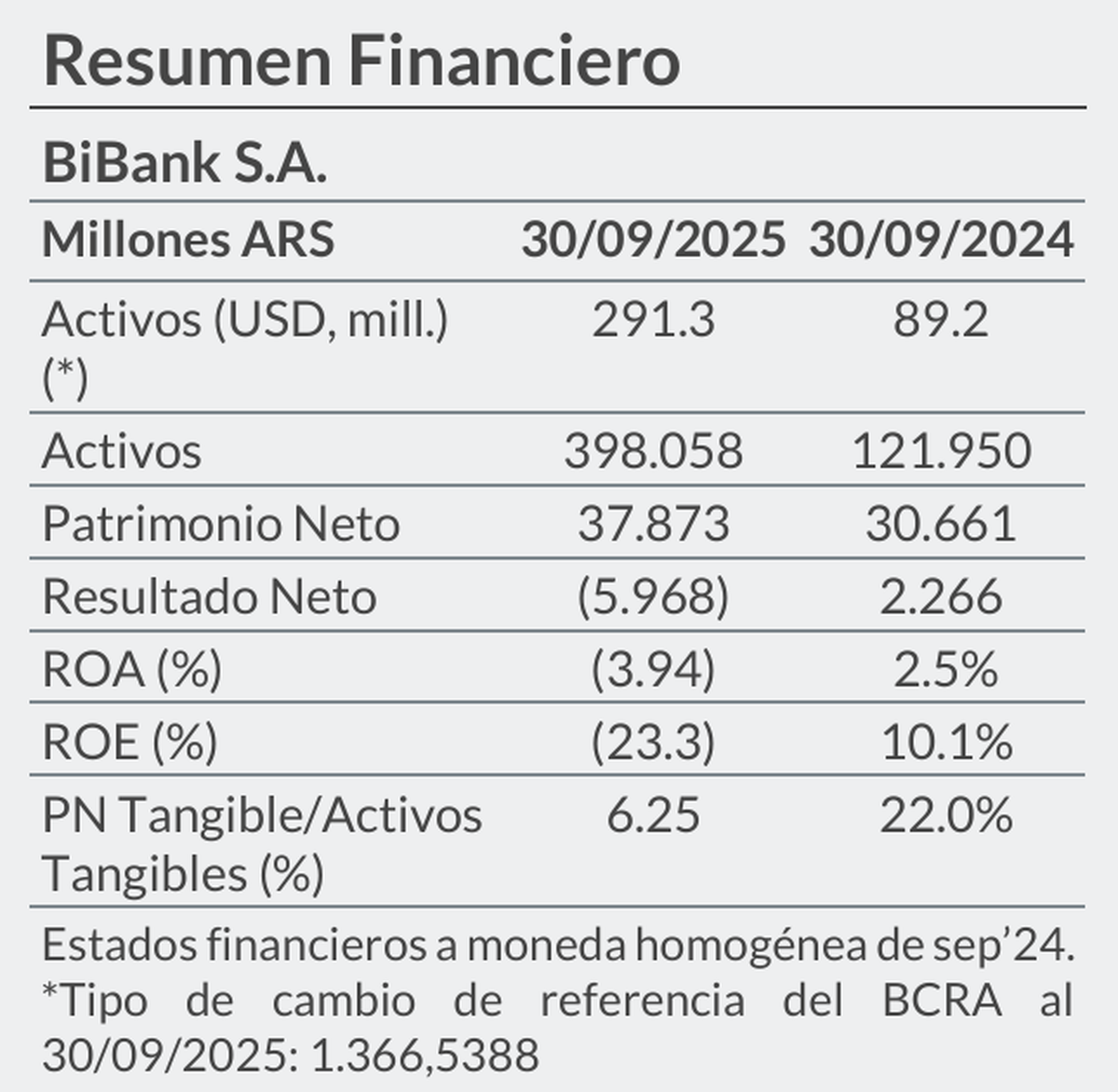

El dato más contundente surge del desempeño financiero. A septiembre de 2025, BiBank registró una pérdida neta de $5.968 millones, muy lejos de la ganancia de $2.266 millones obtenida un año antes. El impacto se reflejó de lleno en los indicadores de rentabilidad.

Según FIX, el deterioro respondió a una combinación de factores. Pesó la baja en la cotización de los títulos públicos, la contracción de los ingresos netos por intereses tras la eliminación de los pases con el BCRA y un aumento de los cargos por incobrabilidad y los costos operativos. La menor presión impositiva y monetaria apenas logró amortiguar el golpe final al resultado.

La comparación con otros bancos de capital nacional deja a BiBank mal parado. Mientras el promedio del sistema mostró a septiembre un ROE positivo de 4,9% y un ROA de 1,1%, la entidad quedó claramente rezagada.

Capitalización bajo presión

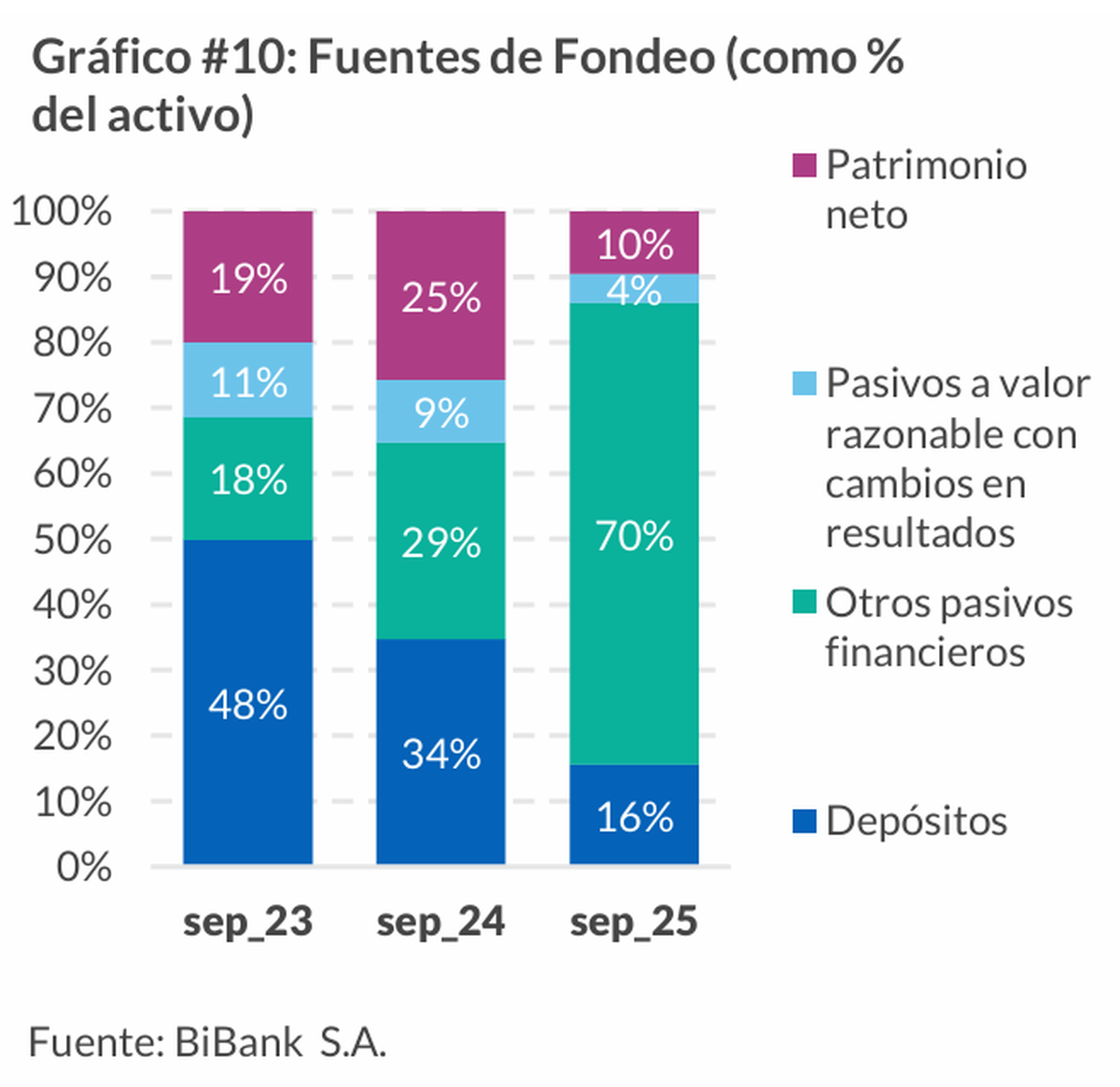

Uno de los puntos más sensibles del informe aparece en la solvencia patrimonial. El ratio de Patrimonio Neto tangible sobre activos tangibles cayó al 6,25%, un nivel muy bajo frente al 22% registrado un año atrás. La explicación está en el salto explosivo de las operaciones de pase, que inflaron el tamaño del balance y distorsionaron los indicadores de capital.

Entre junio y septiembre de 2025, los activos y pasivos del banco más que se duplicaron, alterando la relación capital activos. FIX aclara que, descontando el efecto de los pases, el ratio de capital tangible trepa al 33%, lo que muestra que el problema no es de descapitalización pura, sino de estructura de balance y calidad del crecimiento.

Durante el ejercicio, BiBank recibió aportes de capital por casi $10.547 millones, una cifra que confirma la dependencia recurrente del apoyo de los accionistas para sostener niveles adecuados de solvencia. Justamente, esa dependencia es uno de los factores centrales detrás del cambio de perspectiva.

Liquidez ajustada

En materia de liquidez, FIX habla de una situación ajustada. Los activos más líquidos cubren apenas el 7,3% de los depósitos y pasivos financieros a 90 días. Al sumar la tenencia total de títulos soberanos, la cobertura mejora al 42,9%, y alcanza el 54% cuando se incluyen financiaciones de corto plazo ajustadas por mora.

Otro foco de atención es la elevada concentración de depósitos. A septiembre, los 10 mayores depositantes explicaban el 76,4% del total, una proporción considerada alta. Dentro de ese grupo aparecen inversores institucionales, históricamente más volátiles, lo que agrega un factor de riesgo en escenarios de estrés financiero.

Calidad de activos

No todo es negativo en el diagnóstico. La calidad de la cartera se mantiene relativamente controlada. La cartera irregular alcanzó el 1,8% del total de financiaciones, por encima del 0,3% de un año atrás, pero todavía por debajo del promedio del sistema.

El desafío hacia adelante pasa por evitar un deterioro mayor en un contexto macroeconómico que todavía presenta riesgos, especialmente para entidades con alta concentración de clientes y depósitos.

El mensaje de fondo

La conclusión del informe es directa. FIX no cuestiona hoy la capacidad de pago de BiBank, pero advierte que sin una mejora sostenida de la rentabilidad, el banco seguirá consumiendo capital y dependiendo de aportes extraordinarios. En un sistema financiero que empieza a exigir eficiencia, escala y resultados consistentes, esa dinámica se vuelve cada vez más difícil de sostener.

Si BiBank logra estabilizar resultados, mejorar eficiencia y reducir concentraciones, podría recuperar una perspectiva Estable. Si no, el riesgo de un ajuste adicional en la calificación queda abierto.

Más noticias en Urgente24:

Provincias Unidas advierte: La sonrisa de Santilli no sirve y puede terminar como Francos